-

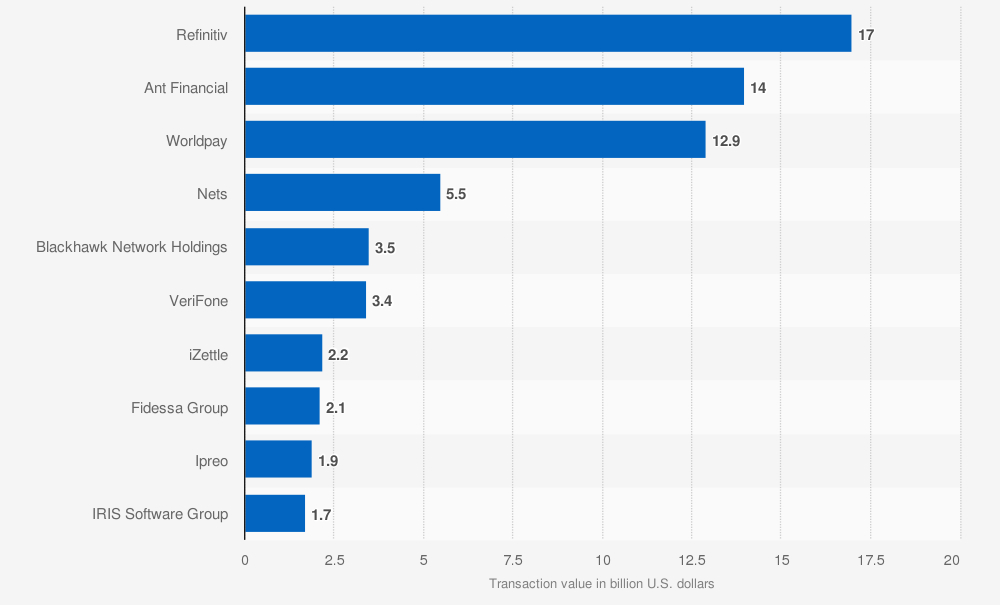

LSE extiende su presencia de las transacciones a la información financiera estratégica.

-

Con la compra de Refinitiv podrá competir con los grandes operadores estadounidenses y con el imperio Bloomberg.

-

El acuerdo finalizará en 2020, luego de superar los controles antimonopolio.

London Stock Exchange (LSE) acordó comprar al proveedor de datos Refinitiv por US$ 27 mil millones, sellando un acuerdo que lo convertirá en una potencia mundial en lo que respecta a la información de los mercados. Ahora es un rival de cuidado para el imperio de datos financieros de Michael Bloomberg.

LSE (la Bolsa de Londres) dijo que pagará emitiendo US$ 14.500 millones en nuevas acciones y que asumirá US$ 12.500 millones de la deuda de Refinitiv.

Con la compra, LSE se hará cargo de la participación mayoritaria de Refinitiv en la plataforma de comercio de bonos Tradeweb y tendrá el control del negocio de comercio de divisas de FXall.

Según el medio británico The Financial Times, el grupo ahora tendrá ingresos anuales por unos US$ 7.200 millones, siempre que la LSE “pueda superar con éxito un largo proceso antimonopolio para completar la transacción”.

Las acciones en la LSE subieron un 7 por ciento en las primeras operaciones en Londres, porcentaje que se suma a las ganancias obtenidas desde que el fin de semana un informe del mismo periódico publicara que estaba en conversaciones para comprar Refinitiv.

El valor de mercado de la compañía ahora supera los US$ 30 mil millones, un 20 por ciento por arriba de la semana pasada.

Al confirmar la operación, David Schwimmer, director ejecutivo de la LSE, dijo que “Refinitiv ofrece capacidades complementarias” a las de la Bolsa de Londres en lo que hace al “mercados de datos y de capitales”, así como “relaciones profundas con los clientes a nivel global”.

Importancia estratégica

El presidente de LSE, Don Robert, calificó a la compra como “de importancia estratégica”.

El acuerdo convertirá a los propietarios de Refinitiv, que incluye al grupo estadounidense Blackstone y a Thomson Reuters de Canadá, en los mayores accionistas de la LSE. Juntos, poseerán el 37 por ciento de sus acciones y controlarán casi el 30 por ciento del derecho a voto.

La nueva junta de LSE incluirá tres miembros del grupo de accionistas Refinitiv: dos de Blackstone y uno de Thomson Reuters.

Con la compra, LSE extiende su presencia de las transacciones a los datos financieros, algo que le dará el tamaño y la escala para competir con los grandes operadores de los Estados Unidos y con el imperio Bloomberg.

Se espera que el acuerdo se cierre en la segunda mitad de 2020. Si no logran obtener las correspondientes autorizaciones antimonopolio, la LSE le pagará a Refinitiv US$ 200 millones.